首页 >

首页 > - 财税代理 >

- 财税代理

财税代理

Fiscal Agent

税务局究竟是怎么查企业的?

添加时间:2023-03-20税务局是怎么查企业的?具体查哪些东西?快来一起看看吧!

大数据时代

税局查什么?

经常看税局官网的老板们会发现,越来越多的企业被罚都是因为税局各种的大数据监控,那么税局究竟是如何通过大数据查企业的?具体查企业哪些东西?

1、财务报表的数据特征与变动

在“金三”的时候,开展税收风险分析可以从系统中调取企业的基本信息,了解企业所处行业适用的税收政策、个性风险点,以及特别的会计处理方式,进而发现其可能存在的涉税风险点。

而在“金四+大数据”的现在,分析财务报表数据主要看3个方面的变动:

(1)项目发生的变动;

(2)变动幅度大小;

(3)变动产生的涉税影响;

举个例子

分析某制造业企业的资产负债表时,发现该企业“在建工程”会计科目期初余额为300万元,期末余额为0,已转到“固定资产”会计科目中。

通过这些变动,可以推测该企业可能已完成某项工程建设,相应也增加了固定资产原值,房产税计税依据可能发生变化。

根据相关政策,房产税计税依据要么按照房屋租金,要么按照房产余值。

而从该企业申报信息看,企业并没有改变房产税申报金额,所以需要进一步核实在建工程的具体内容,分析是否存在少申报缴纳房产税的风险。

2、纳税申报数据的关联与比对

比如,分析企业发放工资薪金的情况时,不仅要分析企业所得税申报表中工资薪金的申报情况,还要比对现金流量表中“支付给职工以及为职工支付的现金”项目的数据,如果支付的现金小于计入成本的职工薪酬,就要警惕企业是否有虚列工资薪金的可能性。

再比如,城市维护建设税的计税依据是纳税人实际缴纳的增值税、消费税税额。

当分析房地产企业时,可以把增值税计税依据和土地增值税预征的计税依据进行对比,如果两者产生比较大的差额,就可能存在异常。

3、企业发票信息及其他信息的逻辑与常识

税局曾有个案例,在查看某咨询公司发票信息时,发现其一段时期内开出的咨询服务费的价税合计金额总有零头,这不太符合逻辑,因为咨询服务费一般都是整数。

通过后续检查发现,这部分咨询服务费发票是该企业为帮助受票方套现销售提成而虚开的,为便于核算,均按照提成的金额来开具,所以产生零头。

除此之外,对连续几年都亏损或税负率极低的企业、注册经营地址在写字楼里的生产型企业、法定代表人年纪比较大的企业进行分析时,如果出现不合常理、不合逻辑的情况,也会被税局盯上。

总被税局“惦记”?

原因就在这里!

1、税局是怎么找到问题企业的?

为什么有的企业经常被税务局“惦记”?

其实,这种情况都是有原因的!一起来看看税务局是怎么确定稽查对象的!

案源推送

税务局设置风险控制管理部门,会根据“大数据”进行分析,一旦发现企业纳税情况有异常,就会第一时间把风险提示推送到稽查部门,进而稽查部门对企业进行检查。

案源检举

这种情况主要是来源于公司内部人员或者竞争对手等。由于是内部人员或者准备的比较充分,举报信息通常比较准确的,基本一查一个准。

案源安排

案源安排,就是指税务机关根据年度稽查工作任务安排,对辖区内的重点企业、行业进行定向检查。

自选案源

这种情况就属于“中奖”了,被税局抽中了,但税局也不是瞎抽的,一般存在以下这些情况之一的,被“抽中”的可能性就会非常大:

1.税收风险等级为高风险的;

2.2个年度内2次以上被检举且经检查均有税收违法行为的;

3.受托协查事项中存在税收违法行为的;

4.长期纳税申报异常的;

5.纳税信用级别为D级的;

6.被相关部门列为违法失信联合惩戒的;

7.存在其他异常情况的。

2、稽查人员有哪些权利?

税务局稽查时有以下正当权利,一定要积极配合!再说一次,一定要积极配合!

.png)

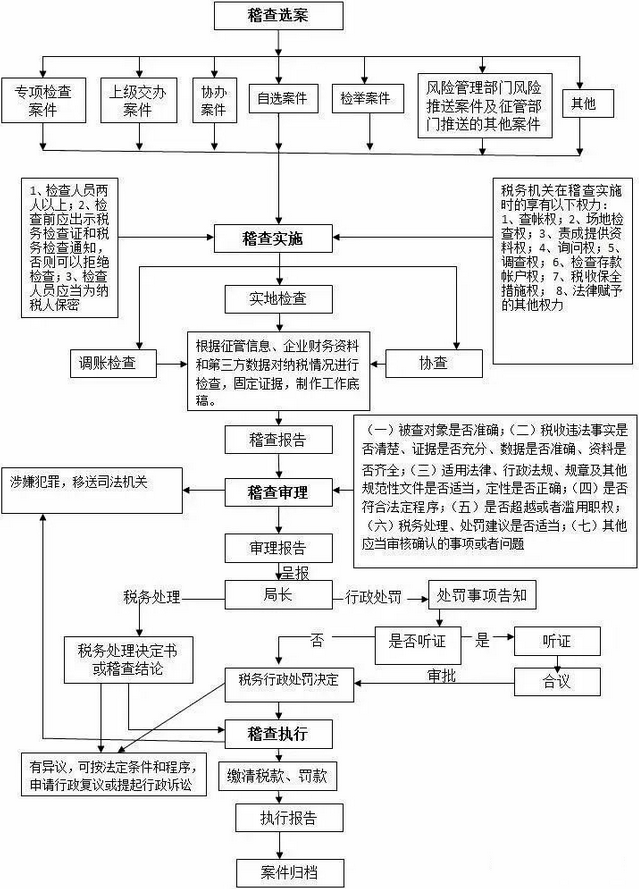

3、稽查流程

面对税务稽查时,千万要先自查原因,并积极配合税局调查提供资料和说明,尽量将损失降至最低,绝对不要想着不配合、一句不知道就能糊弄过去!

八大“作死”行为

1.只申报开票收入

有些企业为了少缴税,不开票的收入就没有申报纳税,为了账上不体现,走账也往往不通过公户,以为这样税局就查不到了,只能说太天真了…

随着多部门实施信息共享,税务会从第三方信息来源,来证实申报的真实性(如提供的水电能耗数据、银行流水、政府采购数据等等)。不仅仅如此,还会通过区域同行业经营情况对比等等。

2.成本随意调增或调减

有些企业,为了防止被税局稽查到,随意的调整成本(买发票或少计发票等),使收入成本配比,殊不知这样更是主动把自己送上门!

毕竟微利、平销、低毛利或者收入成本倒挂都是税局稽查的重点。

3.扣除凭证(发票)不合规

存在大量的白条入账;存在大量的个人抬头发票;公司没有车却有大量的加油票;差旅费、会议费等费用异常发票;预估费用迟迟没有发票;老板个人消费的发票;其他与生产经营无关的凭证等等。

不过,也有一些个人开头的发票是可以报销的!具体可以看这篇:喜大普奔!个人抬头发票能报销了!还能抵扣所得税!

4.少交个人所得税

个税也是被稽查的重点,随着个税申报系统不断完善,冒用身份、编造虚假工资等都很容易被稽查。

5.库存账实不一致

之前说过了,随着“金四+大数据”的上线,公司的进销存早就是透明的了,只要企业开具的发票异常,马上就会接到税务局电话,甚至会实地盘查!

6.小税种申报异常

很多企业对小税种不重视,认为其金额小,不会被监管,这样想就大错特错了,小税种也会引起大风险。

7.频繁公转私、私转私

央行曾经发布大额现金管理试点,这也释放了一个信号,再通过私户转账偷逃税实属自投罗网。

8.不缴或少缴社保

就说一句:社保已经全面入税,你懂的。